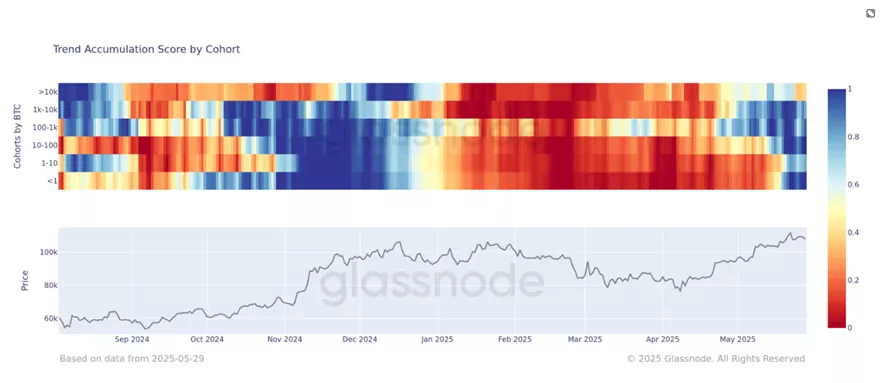

Владельцы кошельков с балансами не менее 10 000 BTC перешли от покупок к распределению монет, в то время как инвесторы с меньшими позициями продолжают аккумулировать цифровое золото. Об этом пишет CoinDesk .

Подобные выводы вытекают из изменения индикатора Accumulation Trend Score, который демонстрирует динамику степени накопления по различным категориям адресов.

Для крупнейших держателей значение показателя упало до 0,4. Метрика варьируется в диапазоне от 0 (доминирование продаж) до 1 (преобладание покупок).

Киты стали увеличивать позиции в апреле, когда цена биткоина опустилась до $75 000. Текущая трансформация отражает желание участников рынка зафиксировать прибыль вблизи ATH и обезопасить себя в случае прекращения роста котировок.

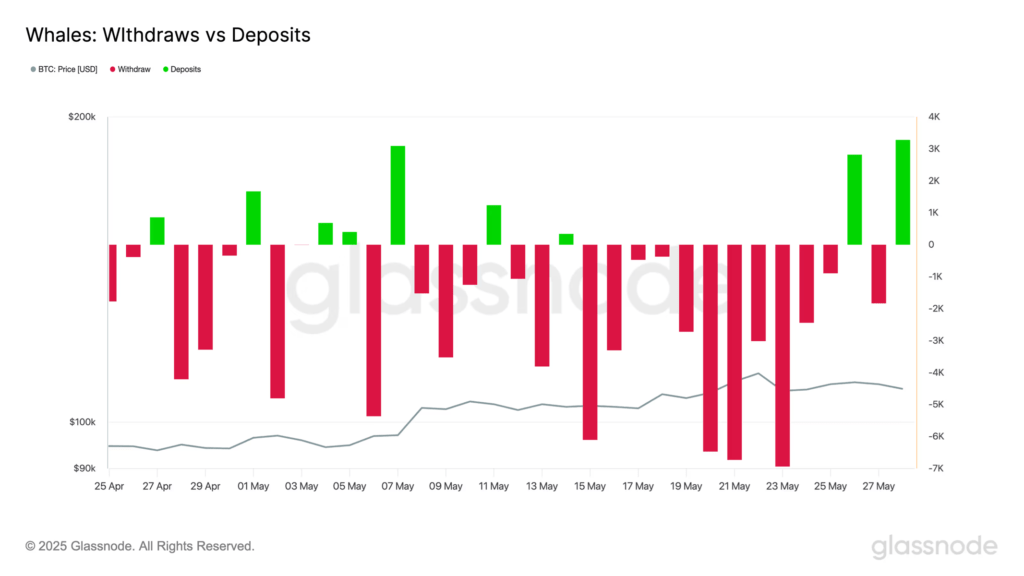

Ончейн-анализ дополняет динамика потоков монет крупных игроков с бирж на некастодиальные кошельки. В два из последних трех дней киты стали вновь вносить биткоины на аккаунты в CEX , что обычно ассоциируется с предстоящей продажей.

По расчетам аналитиков, рост цены к ATH вызвал скачок нереализованной прибыли выше двух стандартных отклонений. Исторически это сигнализировало о входе рынка в фазу эйфории.

В дальнейшем инвесторы сталкивались с кратковременными всплесками волатильности и падением метрики к равновесным значениям — только в 16% всех торговых дней «бумажная» прибыль превышает этот предел.

В настоящее время темпы продаж монет еще не достигли экстремумов. По подсчетам специалистов, чистая реализация прибыли (7 DMA ) уступает значениям 14,4% всех торговых дней.

Индикатор SOPR также сигнализирует о наличии запаса хода до экстремумов. К текущему моменту средняя реализованная прибыль достигла 16%. Лишь в 8% торговых дней за всю историю метрика поднималась к более высоким значениям.

Рынок деривативов показывает рост левериджа среди инвесторов. С апреля объем открытого интереса по биткоин-фьючерсам увеличился на 51%, достигнув $55,6 млрд против $36,8 млрд ранее. По опционам зафиксирован рост на 126% — с $20,4 млрд до $46,2 млрд.

Эти данные отражают расширение базы участников, использующих деривативы, что может указывать как на повышение уверенности в перспективах рынка, так и на возросшие риски, связанные с более высокими уровнями заемного капитала.

В заключение эксперты определили потенциальные уровни сопротивления и поддержки. В случае коррекции курс может опуститься в район $91 800-95 900, где располагаются 111 DMA, 200 DMA и оценка «себестоимости» краткосрочных инвесторов. Еще одним таким уровнем выступает $100 200 (0,5 стандартного отклонения от MVRV ).

«Потолок» котировок может возникнуть на подступах к $119 400 (одно стандартное отклонение от вышеупомянутого индикатора).

«Рынок достиг определенного накала. Но у него все еще есть возможности для дальнейшего роста, прежде чем нереализованная прибыль инвесторов превзойдет экстремальный уровень (одно стандартное отклонение от MVRV)», — говорится в обзоре.

30 мая на платформе Deribit состоится экспирация опционов на цифровое золото номинальной стоимостью $10,1 млрд. Исходя из текущих метрик первая криптовалюта может столкнуться с резким изменением котировок.

В контрактах с исполнением в июне-июле преобладает активность в коллах со страйками в $115 000 и $120 000 .

Ранее в CoinDesk привели шесть графиков различных индикаторов, подтверждающих прочный фундамент для выхода биткоина выше $100 000 .

Будь в курсе! Подписывайся на Телеграм.

Подписывайтесь на страницы новостей криптовалют -